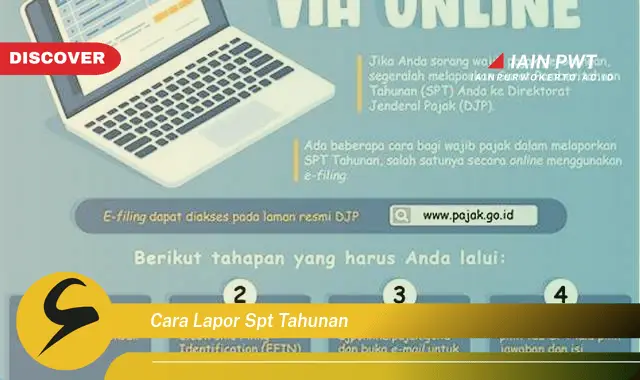

Pelaporan Surat Pemberitahuan Tahunan (SPT) Tahunan Pajak Penghasilan (PPh) merupakan kewajiban yang harus dipenuhi oleh setiap wajib pajak sesuai dengan ketentuan peraturan perundang-undangan perpajakan di Indonesia. Cara lapor SPT Tahunan dapat dilakukan secara online melalui e-Filing atau secara manual dengan mengisi formulir SPT yang disediakan oleh Direktorat Jenderal Pajak (DJP).

Pelaporan SPT Tahunan sangat penting untuk memenuhi kewajiban perpajakan dan menghindari sanksi. Selain itu, pelaporan SPT Tahunan juga bermanfaat untuk mengetahui jumlah pajak yang terutang, mendapatkan restitusi pajak jika terdapat kelebihan pembayaran pajak, serta sebagai bukti pelaporan pajak.

Dalam artikel ini, kita akan membahas secara lengkap mengenai cara lapor SPT Tahunan, baik melalui e-Filing maupun secara manual. Selain itu, kita juga akan membahas mengenai pentingnya pelaporan SPT Tahunan, manfaat yang diperoleh, serta sanksi yang dapat dikenakan jika tidak melaporkan SPT Tahunan.

Cara Lapor SPT Tahunan

Pelaporan SPT Tahunan merupakan kewajiban yang harus dipenuhi oleh setiap wajib pajak di Indonesia. Ada beberapa aspek penting yang perlu diperhatikan dalam pelaporan SPT Tahunan, di antaranya:

- Wajib Pajak: Setiap orang yang memiliki penghasilan di atas Penghasilan Tidak Kena Pajak (PTKP).

- Waktu Pelaporan: SPT Tahunan harus dilaporkan paling lambat 31 Maret untuk SPT Tahunan Orang Pribadi dan 30 April untuk SPT Tahunan Badan.

- Cara Pelaporan: SPT Tahunan dapat dilaporkan secara online melalui e-Filing atau secara manual dengan mengisi formulir SPT.

- Dokumen Pendukung: Wajib pajak harus menyiapkan dokumen pendukung seperti bukti potong, bukti pembayaran pajak, dan lainnya sesuai dengan jenis SPT yang dilaporkan.

- Sanksi: Wajib pajak yang tidak melaporkan SPT Tahunan dapat dikenakan sanksi berupa denda dan kenaikan pajak terutang.

Memahami aspek-aspek tersebut sangat penting untuk memastikan pelaporan SPT Tahunan yang benar dan tepat waktu. Dengan memenuhi kewajiban perpajakan, wajib pajak dapat berkontribusi pada pembangunan negara dan menghindari sanksi yang dapat merugikan.

Wajib Pajak

Dalam konteks pelaporan SPT Tahunan, Wajib Pajak merupakan pihak yang memiliki kewajiban untuk melaporkan dan membayar pajak penghasilannya. PTKP adalah jumlah penghasilan tertentu yang tidak dikenakan pajak. Dengan demikian, setiap orang yang memiliki penghasilan di atas PTKP wajib melaporkan SPT Tahunannya.

Pelaporan SPT Tahunan sangat penting untuk memenuhi kewajiban perpajakan dan menghindari sanksi. Oleh karena itu, memahami siapa saja yang termasuk dalam kategori Wajib Pajak sangat penting untuk memastikan kepatuhan terhadap peraturan perpajakan.

Sebagai contoh, jika seseorang memiliki penghasilan Rp 50.000.000 per tahun, dan PTKP yang berlaku adalah Rp 54.000.000, maka orang tersebut tidak termasuk dalam kategori Wajib Pajak dan tidak memiliki kewajiban untuk melaporkan SPT Tahunan.

Dengan memahami kriteria Wajib Pajak, masyarakat dapat menentukan apakah mereka memiliki kewajiban untuk melaporkan SPT Tahunan atau tidak. Hal ini sangat penting untuk menghindari sanksi dan memastikan kepatuhan terhadap peraturan perpajakan yang berlaku.

Waktu Pelaporan

Waktu pelaporan SPT Tahunan merupakan aspek penting yang perlu diperhatikan dalam memenuhi kewajiban perpajakan. Sesuai dengan ketentuan yang berlaku, SPT Tahunan Orang Pribadi harus dilaporkan paling lambat 31 Maret, sedangkan SPT Tahunan Badan harus dilaporkan paling lambat 30 April.

- Konsekuensi Keterlambatan Pelaporan: Wajib pajak yang terlambat melaporkan SPT Tahunan dapat dikenakan sanksi berupa denda dan kenaikan pajak terutang. Oleh karena itu, sangat penting untuk melaporkan SPT Tahunan tepat waktu.

- Perencanaan Keuangan: Mengetahui batas waktu pelaporan SPT Tahunan dapat membantu wajib pajak dalam merencanakan keuangan mereka. Wajib pajak dapat mempersiapkan dana yang cukup untuk membayar pajak terutang dan menghindari sanksi keterlambatan.

- Pengelolaan Dokumen: Pelaporan SPT Tahunan memerlukan dokumen pendukung seperti bukti potong dan bukti pembayaran pajak. Dengan mengetahui batas waktu pelaporan, wajib pajak dapat mengelola dokumen-dokumen tersebut dengan baik dan menghindari kehilangan atau keterlambatan dalam penyampaian SPT.

Dengan memahami waktu pelaporan SPT Tahunan, wajib pajak dapat memenuhi kewajiban perpajakan mereka dengan benar dan tepat waktu. Hal ini akan membantu menghindari sanksi, memastikan kepatuhan terhadap peraturan perpajakan, dan berkontribusi pada pembangunan negara.

Cara Pelaporan

Cara pelaporan SPT Tahunan merupakan salah satu aspek penting yang perlu dipahami dalam memenuhi kewajiban perpajakan. Ada dua cara yang dapat dilakukan untuk melaporkan SPT Tahunan, yaitu secara online melalui e-Filing dan secara manual dengan mengisi formulir SPT.

Pelaporan SPT Tahunan secara online melalui e-Filing menawarkan kemudahan dan efisiensi bagi wajib pajak. Dengan menggunakan e-Filing, wajib pajak dapat melaporkan SPT Tahunan mereka kapan saja dan di mana saja selama terhubung dengan internet. Selain itu, e-Filing juga dapat membantu wajib pajak dalam menghitung pajak terutang dan meminimalisir kesalahan dalam pengisian SPT.

Di sisi lain, pelaporan SPT Tahunan secara manual dengan mengisi formulir SPT masih menjadi pilihan bagi sebagian wajib pajak. Cara ini mengharuskan wajib pajak untuk mengisi formulir SPT yang disediakan oleh Direktorat Jenderal Pajak (DJP) dan menyampaikannya ke kantor pajak terdekat. Meskipun terkesan lebih kompleks, pelaporan SPT secara manual dapat menjadi pilihan bagi wajib pajak yang belum terbiasa dengan teknologi atau yang memiliki kendala dalam mengakses internet.

Memahami cara pelaporan SPT Tahunan sangat penting untuk memastikan kepatuhan terhadap peraturan perpajakan. Dengan memilih cara pelaporan yang sesuai, wajib pajak dapat memenuhi kewajiban perpajakan mereka dengan mudah dan tepat waktu.

Dokumen Pendukung

Dokumen pendukung merupakan bagian penting dalam pelaporan SPT Tahunan. Dokumen-dokumen ini berfungsi sebagai bukti atas penghasilan, biaya, dan transaksi keuangan yang dilaporkan dalam SPT. Wajib pajak harus menyiapkan dokumen pendukung yang sesuai dengan jenis SPT yang dilaporkan agar pelaporan SPT dapat dilakukan secara akurat dan lengkap.

- Bukti Potong: Bukti potong adalah dokumen yang diterbitkan oleh pihak pembayar penghasilan yang memuat informasi tentang penghasilan yang diterima oleh wajib pajak. Bukti potong dapat berupa formulir 1721-A1, 1721-A2, atau bukti potong lainnya yang diterbitkan oleh bank, perusahaan, atau instansi pemerintah.

- Bukti Pembayaran Pajak: Bukti pembayaran pajak adalah dokumen yang diterbitkan oleh bank atau kantor pos yang membuktikan bahwa wajib pajak telah membayar pajak terutang. Bukti pembayaran pajak dapat berupa slip setoran pajak atau bukti pembayaran elektronik.

- Dokumen Pendukung Lainnya: Selain bukti potong dan bukti pembayaran pajak, wajib pajak juga perlu menyiapkan dokumen pendukung lainnya yang relevan dengan jenis SPT yang dilaporkan. Misalnya, untuk SPT Tahunan Badan, wajib pajak perlu menyiapkan laporan keuangan dan dokumen pendukung lainnya sesuai dengan ketentuan peraturan perpajakan.

Dengan menyiapkan dokumen pendukung yang lengkap dan akurat, wajib pajak dapat memastikan bahwa pelaporan SPT Tahunan yang dilakukan sesuai dengan ketentuan peraturan perpajakan. Hal ini akan membantu menghindari kesalahan dalam pelaporan SPT dan potensi sanksi yang dapat dikenakan.

Sanksi

Pelaporan SPT Tahunan merupakan kewajiban yang harus dipenuhi oleh setiap wajib pajak. Ketidakpatuhan dalam melaporkan SPT Tahunan dapat mengakibatkan sanksi yang cukup berat, sehingga pemahaman mengenai sanksi ini sangat penting dalam konteks “cara lapor SPT Tahunan”.

- Denda: Wajib pajak yang terlambat melaporkan SPT Tahunan akan dikenakan denda sebesar Rp 100.000 hingga Rp 1.000.000. Denda ini dihitung berdasarkan keterlambatan pelaporan, yaitu Rp 100.000 untuk keterlambatan hingga 30 hari, Rp 200.000 untuk keterlambatan hingga 60 hari, dan seterusnya.

- Kenaikan Pajak Terutang: Selain denda, wajib pajak yang tidak melaporkan SPT Tahunan juga dapat dikenakan kenaikan pajak terutang. Kenaikan pajak terutang ini dihitung sebesar 2% per bulan dari pajak terutang, dengan maksimal 24 bulan.

Dengan memahami sanksi yang dapat dikenakan, wajib pajak diharapkan dapat lebih patuh dalam melaporkan SPT Tahunan. Pelaporan SPT Tahunan yang tepat waktu dan akurat akan membantu wajib pajak menghindari sanksi dan memenuhi kewajiban perpajakannya dengan baik.

Pertanyaan Umum Seputar Pelaporan SPT Tahunan

Pelaporan Surat Pemberitahuan Tahunan (SPT) Tahunan Pajak Penghasilan (PPh) merupakan kewajiban penting bagi setiap wajib pajak di Indonesia. Oleh karena itu, memahami aspek-aspek penting terkait pelaporan SPT Tahunan sangat krusial.

Pertanyaan 1: Apa saja jenis SPT Tahunan yang harus dilaporkan oleh wajib pajak?

Jawaban: Jenis SPT Tahunan yang harus dilaporkan oleh wajib pajak bergantung pada status dan jenis penghasilannya. Beberapa jenis SPT Tahunan yang umum dilaporkan antara lain SPT Tahunan 1770 (untuk pribadi), SPT Tahunan 1770S (untuk suami/istri), dan SPT Tahunan 1771 (untuk badan usaha).

Pertanyaan 2: Kapan batas waktu pelaporan SPT Tahunan?

Jawaban: Batas waktu pelaporan SPT Tahunan berbeda-beda tergantung pada jenis SPT yang dilaporkan. Untuk SPT Tahunan Orang Pribadi, batas waktu pelaporan adalah tanggal 31 Maret, sedangkan untuk SPT Tahunan Badan, batas waktu pelaporan adalah tanggal 30 April.

Pertanyaan 3: Bagaimana cara melaporkan SPT Tahunan?

Jawaban: SPT Tahunan dapat dilaporkan secara online melalui e-Filing atau secara manual dengan mengisi formulir SPT yang disediakan oleh Direktorat Jenderal Pajak (DJP).

Pertanyaan 4: Apa saja sanksi yang dapat dikenakan jika tidak melaporkan SPT Tahunan?

Jawaban: Wajib pajak yang tidak melaporkan SPT Tahunan dapat dikenakan sanksi berupa denda dan kenaikan pajak terutang. Besaran denda yang dikenakan berkisar antara Rp 100.000 hingga Rp 1.000.000, sedangkan kenaikan pajak terutang dihitung sebesar 2% per bulan dari pajak terutang, dengan maksimal 24 bulan.

Dengan memahami pertanyaan umum dan jawabannya, wajib pajak diharapkan dapat lebih memahami kewajiban pelaporan SPT Tahunan dan terhindar dari sanksi yang dapat merugikan.

Untuk informasi lebih lanjut dan tips dalam mempersiapkan dan melaporkan SPT Tahunan, silakan merujuk ke artikel terkait pada bagian berikutnya.

Tips Melaporkan SPT Tahunan

Pelaporan SPT Tahunan merupakan kewajiban penting bagi setiap wajib pajak. Untuk memastikan pelaporan yang benar dan tepat waktu, berikut adalah beberapa tips yang dapat diikuti:

Tip 1:

Pahami Jenis SPT yang Wajib DilaporkanKetahui jenis SPT yang sesuai dengan status dan jenis penghasilan Anda. Pilih dan gunakan formulir SPT yang tepat untuk menghindari kesalahan dan penolakan pelaporan.

Tip 2:

Siapkan Dokumen Pendukung Secara LengkapKumpulkan semua dokumen pendukung yang diperlukan, seperti bukti potong, bukti pembayaran pajak, dan dokumen lainnya yang relevan. Dokumen-dokumen ini akan menjadi dasar dalam pengisian dan pelaporan SPT Anda.

Tip 3:

Gunakan e-Filing untuk Pelaporan yang Mudah dan AkuratManfaatkan layanan e-Filing yang disediakan oleh DJP untuk melaporkan SPT Anda secara online. e-Filing memudahkan Anda dalam pengisian, perhitungan pajak, dan penyampaian SPT kapan saja dan di mana saja.

Tip 4:

Laporkan SPT Tepat Waktu untuk Menghindari SanksiPatuhi batas waktu pelaporan SPT yang telah ditetapkan, yaitu tanggal 31 Maret untuk SPT Tahunan Orang Pribadi dan tanggal 30 April untuk SPT Tahunan Badan. Keterlambatan pelaporan akan dikenakan sanksi denda dan kenaikan pajak terutang.

Dengan mengikuti tips-tips ini, wajib pajak dapat melaporkan SPT Tahunan dengan benar, tepat waktu, dan terhindar dari sanksi. Pastikan untuk selalu mengikuti perkembangan terbaru dan informasi resmi dari DJP agar pelaporan SPT Tahunan Anda sesuai dengan ketentuan yang berlaku.